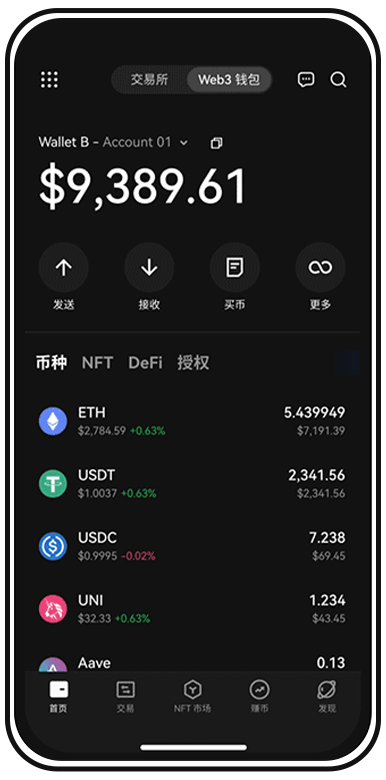

资产守护

多重签名+冷热钱包隔离保障资金安全

支持主流币种与DeFi资产毫秒级交易执行

自动匹配最优DeFi协议,最大化质押收益

1-100倍杠杆自由调节,满足多元投资策略

多重签名+冷热钱包隔离保障资金安全

覆盖300+主流及DeFi代币,全面支持跨链

一键质押,高效获取复合收益

7×24小时中英双语支持,快速响应需求

持牌经营,严格遵循国际金融监管标准

日均交易量超50亿美元,深度市场保障

无缝接入Aave、Compound等主流DeFi协议

智能调度交易批次,降低链上操作成本30%

专属DeFi模拟挖矿体验,助您零风险入门

在“资产通知”中开启挖矿收益提醒,可选择实时推送或每日汇总。